Le meilleur pote des motard⸱e⸱s

Arrêtez de chercher, on a trouvé pour vous les meilleurs produits moto.

Les avantages Monsieur Moto

100% indépendant. 100% gratuit.

Comparatifs, tests produits, guide d’achat, actualités ou encore conseils en tout genre. Nous avons toujours eu chevillé au corps, la volonté de rester libre et de pouvoir maîtriser notre discours.

Un contact privilégié avec vous

Chers Bikers, vous pouvez directement nous envoyer un e-mail si vous avez une question, mais aussi la poser directement dans les espaces commentaire prévus à cet effet à la fin de nos pages et articles. Être à l’écoute des motards et des motardes fait partie de nos valeurs.

Comment le site fonctionne ?

Secrets de fabrication

Chaque équipement moto de base est déclinable en des milliers de modèles différents ! L’idée est donc de vous guider sur les fonctions de base qui sont communément attendues pour un type d’équipement.

Vous remarquerez que nous sommes toujours à cheval sur la sécurité et que nous aimons bien rappeler l’importance de choisir un équipement en fonction de ce critère.

Le choix des produits

Bien sûr nos sélections sont très subjectives mais nous faisons attention de toujours prendre des choses que nous pourrions acheter pour nous ou notre conjointe !

Car oui il est essentiel de penser à nos amies motardes qui sont de plus en plus nombreuses.

Découvrez nos articles moto

Comment bien conduire par temps de pluie en moto ? Précautions & Conseils

Vêtements, mauvaise visibilité, pneus froids, engourdissement : cela peut arriver pendant les mois pluvieux de l'hiver. Nous vous expliquons comment traverser la saison rude en toute sécurité. Presque personne ne prétendra avoir du plaisir à conduire sous la pluie. La...

Quelle formule d’assurance moto choisir ?

Pourquoi choisir une assurance moto qui propose différentes formules ? Trouver une assurance 2 roues n’est pas toujours facile et vous pouvez être tenté de passer rapidement cette étape. Ne faites pas cette erreur et prenez le temps de trouver la meilleure assurance...

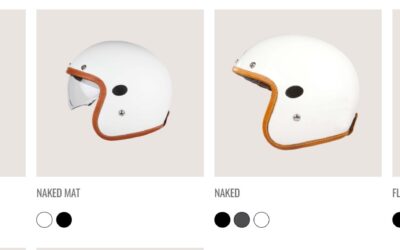

Que valent les casques jet au style rétro de chez Helstons ?

Helstons est une marque française créée en 1988. Au début, elle produisait des blousons en cuir cousus à la main. Puis en 1991, Helstons se lance sur le marché des vêtements moto. Aujourd’hui, la firme commercialise des vêtements pour motards et motardes, ainsi que...

Les 5 meilleures motocross électriques

Souhaitez-vous acheter une motocross électrique pour faire du tout-terrain ? À la fois faciles à utiliser et polyvalentes, ces motocross peuvent être utilisées en compétition ou pour un usage plus personnel. De plus, elles sont silencieuses et respectueuses de...

L’histoire de la moto (version courte)

En France, il y a environ 2,5 millions de motards pour 4 millions de véhicules en circulation. Saviez-vous que la moto fascine depuis longtemps ? En effet, il ne s’agit pas uniquement d’un moyen classique de locomotion. La moto de nos jours n’est plus celle à...

Quelles sont les différentes catégories de motos ?

Souhaitez-vous acheter ou changer de moto ? Assurez-vous de choisir un engin parfaitement adapté à vos besoins. Sur le marché actuel, il existe 6 catégories de motos, chacune étant adaptée à une utilisation bien déterminée. Alors, quelles sont les différentes...